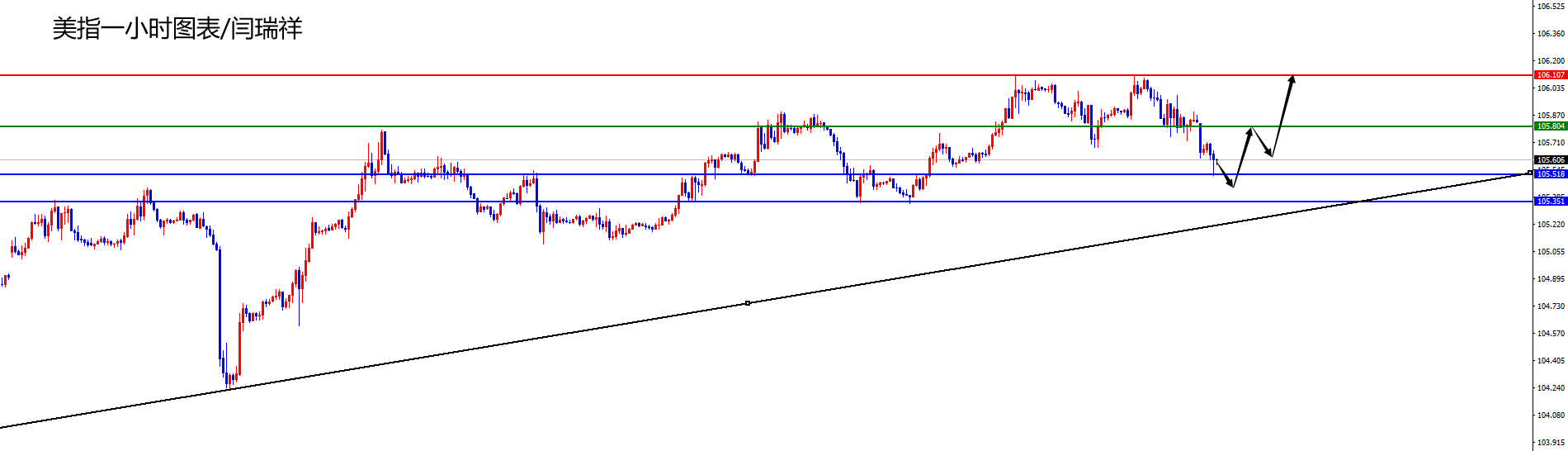

美指105.35-45区间多,防守5美金,目标105.80-106.10

上月收线高位十字星代表价格的高位震荡。而月线指标macd金叉放量运行,灵动指标sto超买附近徘徊也代表价格的高位运行。从目前的月线看价格将保持高位震荡,而我们关注 的点是均线MA5的支撑2300一线以及前两月的低点2277和2286一线;而高位暂时关注2387以及前期的高点2430-2450一线。

10月22日,摩根基金(品牌名称:摩根资产管理)发布公告,公司旗下摩根中证A500ETF联接基金(基金代码:A类份额022436、C类份额022437)将自10月25日起,通过平安银行、方正证券、国信证券、蚂蚁财富等银行、证券公司、第三方基金销售机构公开募集。继中证A500ETF成功发行上市之后,联接基金的推出,为广大基金投资者提供了分享中国核心资产和新质生产力发展红利的优质工具。

此前10月18日,摩根、易方达、华夏基金等25家基金公司获批跟踪中证A500指数的ETF联接基金、指数基金、指数增强型基金。公开信息显示,中证A500ETF成功发行上市后,目前已有43只跟踪中证A500指数的ETF联接基金、指数基金、指数增强型基金上报,显示众多基金公司普遍认可该指数价值和潜力。

值得关注的是,分红的设置或成为此次中证A500指数相关产品的标配。摩根资产管理在中证A50ETF上“分红”设计的出圈,引发了行业的新浪潮。记者获悉,此次摩根中证A500ETF联接基金设置了季度分红评价机制,每季度最后一个交易日对基金相对业绩比较基准的超额收益率以及基金的可分配利润进行评价,在符合基金收益分配条件下,可安排分红。

紧跟时代步伐,摩根资产管理积极布局“A系列”

今年以来,ETF市场发展迅速。数据显示,截至9月30日,全市场ETF规模达3.41万亿元,较年初增加1.34万亿元,突破3万亿元,成为ETF市场的新里程碑。

首批中证A500ETF正式上市,ETF发展再提速。数据统计,10只中证A500ETF上市三日(10/15-10/17)整体份额达到316.38亿份,较上市初200亿增幅达到58.19%。其中,摩根中证A500ETF表现强劲,份额达到32.36亿份,较上市前增加61.8%。

在中证A500ETF于10月15日成功上市的同时,摩根中证A500ETF联接基金当天同步上报,用时不到4天即获批,成为首批获批的中证A500ETF联接基金。在监管层对相关产品的重视以及新“国九条”推动指数化投资发展要求下,摩根资产管理以积极的姿态快速响应,战略布局“A系列”产品线,致力于为投资者带来更多元的ETF投资选择。

特色季度分红评价机制,有望掀起ETF联接基金分红新浪潮

摩根中证A500ETF联接基金在基金合同中约定,本基金于每季度最后一个交易日对基金相对业绩比较基准的超额收益率以及基金的可供分配利润进行评价,在符合基金收益分配条件下,可安排收益分配。

这一分红约定,与摩根A系列ETF的分红理念一脉相承。公开信息显示,摩根资产管理是唯一在中证A50ETF和中证A500ETF中均设置季度强制分红机制的公司,即每季度最后一个交易日ETF相对标的指数的超额收益率为正,即强制分红,并且收益分配比例不低于超额收益率的60%。

随着利好政策的陆续推出,监管部门不断鼓励上市公司加大分红次数和力度,推动市场更加重视分红和价值投资,增强市场的稳定性,A股的红利时代可期。在此背景下,标的指数成分股的分红,或将成为ETF及其联接基金获得超额收益的重要来源之一。而通过基金分红的方式,恰好能把上市公司的分红通过基金分红有效传导到投资者手上,让基民也切实感受到A股市场生态的持续改善,提升投资的“获得感”,助力实现长期投资。

A股迎来新起点,联接基金助力把握投资机遇

近期重磅利好政策连续出台,多举措引导中长期资金入市,并设立互换便利及股票回购增持再贷款等创新性政策工具,有助提高市场流动性和交易活跃度,提振投资者信心。尽管市场近期经历了波动,但中国经济的强劲韧性和巨大潜力是摩根资产管理的信心和底气。我们认为,国内政策层面的“组合拳”旨在稳定经济并推动发展,为市场长期增长注入稳定的动力。

摩根中证A500ETF联接基金拟任基金经理韩秀一表示,站在A股的新起点,中证A50指数和中证A500指数作为A股宽基的新代表,为投资者提供了新的投资机遇。截止九月底,中证A50指数的估值为19倍,中证A500指数的估值为15倍,均处于合理区间。连续的“政策组合拳”密集落地之下,市场风险偏好预计将快速修复。通过发行中证A500ETF联接基金,摩根资产管理进一步为场外投资者提供了便捷的投资工具,把握A股核心资产的投资机会。

全新标志性宽基指数:聚焦核心资产,拥抱新质生产力

中证A500指数,注重行业均衡,兼顾传统经济与新经济,充分贴近中国经济发展新蓝图,是投资者把握“核心资产”与“新质生产力”双轮驱动投资机会的优质标的。

首先,中证A500指数是A股优质资产指数,凸显龙头价值:中国经济发展正从“量的积累”向“质的跃升”转变,行业龙头企业在产业结构调整中发挥着关键作用,凭借规模效益、竞争优势、良好的供需格局,具有显著的长期投资价值。此外在经济复苏阶段,龙头公司的基本面和业绩增速预计将进一步提升。中证A500指数的推出,覆盖了各行业的优质企业,更真实地反映了中国经济的核心资产,同时为投资者提供了在经济新旧动能转化过程中的投资机遇。

其次,中证A500指数覆盖国民经济重点行业,锚定“新质生产力”:中证A500指数是从各行业选取市值较大、流动性较好的500只证券作为指数样本。数据显示,截至9月底,中证A500指数相对沪深300指数超配工业、信息技术、原材料、通信服务、医药卫生等代表“新质生产力”的领域,符合时代特征、反映经济结构转型升级方向。中证A500指数助于引导资金流入新质生产力相关领域,发挥资本市场资源配置和价值发现作用。

此外,和中证A50指数一样,中证A500指数也引入了互联互通、ESG等筛选条件,有望成为境内外中长期资金配置A股资产的有力工具。

总的来说,以中证A50、A500指数为代表的中证“A系列”指数,充分代表了中国核心资产,不仅考虑了市值因素,同样考虑了行业分布和行业均衡,尽可能贴近中国经济的高质量发展蓝图炒股配资网上,加之对ESG因素的考虑,力争提高指数的长久生命力。相比其他指数,中证A50、A500指数为代表的中证“A系列”指数有望成为境内外投资者一键配置A股的新选择。